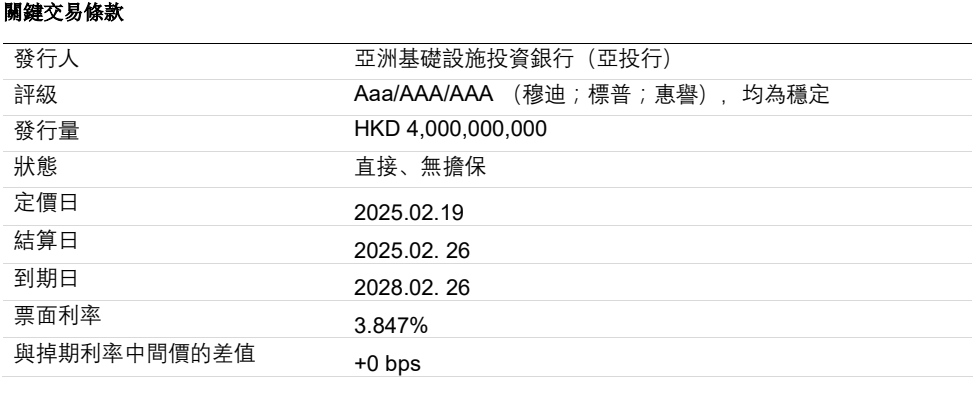

亚洲基础设施投资银行(亚投行,AAA/Aaa/AAA)于 2 月 19 日成功完成其首笔港元(HKD)公开发行基准债券的定价。此次交易不仅是国际发行人首次以公开形式发行港元债券,更将通过债务工具中央结算系统(CMU)进行本地结算。

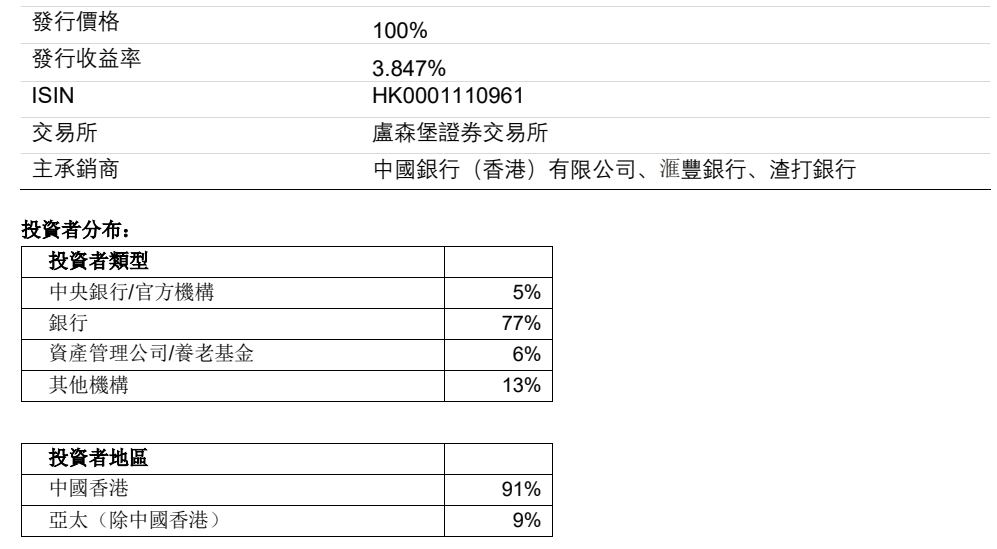

此次发行的 3 年期可持续发展债券年利率为 3.847%,募集资金达 40 亿港元。债券获得香港及亚太地区投资者踊跃认购,最终订单簿金额高达 90 亿港元,共收到超过 25 份订单。今次开创性的债券发行,体现了港元债券公开市场向国际发行人打开大门,有助投资者分散投资,同时亦可以帮助亚投行扩大在公开市场的影响力。

亚投行司库长诺德礼(Domenico Nardelli)表示:“我们非常高兴看到来自不同类型投资者的热烈反应。此次公开发行借鉴了亚投行作为港元私募常规债券常规发行人的成功经验。亚投行拥有强大的市场支持,我们亦把握了这个优势公开发行债券,印证亚投行非常重视在公开市场中发挥领导作用的机会。”

亚投行融资主管戴伦(Darren Stipe)补充道:“港元市场的广度和成熟度对亚投行等发行人具有很大吸引力。通过选择以 CMU 结算的公开发行方式,我们能够接触更广泛的投资者,并提升港元债券的流动性。我们成功实现了这些目标,并吸引了超过 15 位新投资者参与此次发行。”

此次债券交易的联席主承销商为中国银行(香港)有限公司、汇丰银行及渣打银行。

亚投行的可持续发展债券,为推动经济增长、提升气候韧性和改善生活环境的基建项目提供融资,与亚投行“为面向未来的基建提供融资”的使命一致。